Ley de pagos digitales

La nueva directiva de pagos digitales incrementa el abandono de las compras online: Cuatro claves para evitarlo.

Tras seis meses de la entrada en vigor de la nueva directiva de pagos digitales, la tasa de abandono en compras online en España por los protocolos de seguridad referentes a la doble autenticación alcanza al 24% de los procesos frente al 12% en la Unión Europea, según datos recabados por la asociación de fabricantes y distribuidores Aecoc.

Por eso, PaynoPain, empresa tecnológica española especializada en el desarrollo de herramientas de pagos online, ofrece cuatro claves para garantizar la seguridad de los pagos de manera sencilla y sin complicarle la vida a los clientes.

Tras una prórroga de 16 meses para dar tiempo a comercios y consumidores a adaptar sus pasarelas de pago y sus costumbres, desde el pasado 1 de enero tantos los establecimientos físicos como los online están obligados a aplicar una autenticación reforzada del cliente en los pagos electrónicos, para cumplir con la Directiva Europea de Servicios de Pago o PSD2. Pero Aecoc estima que el 20% de los eCommerce españoles no tuvieron preparados sus sistemas a tiempo para la entrada en vigor de la normativa.

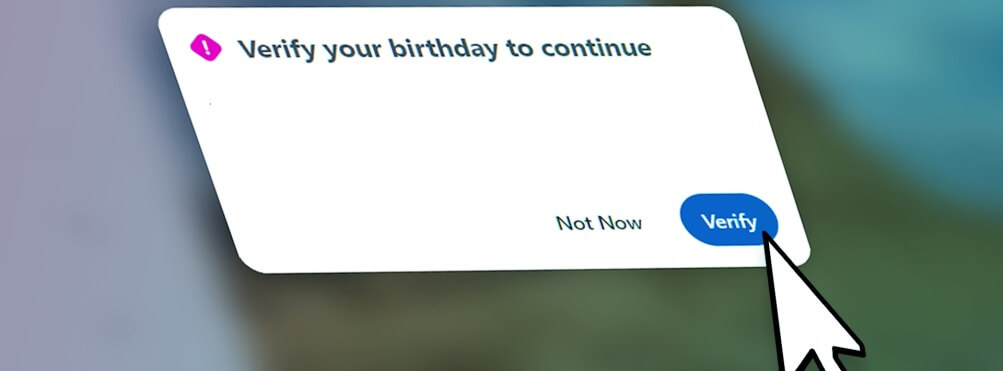

La norma exige que los sistemas de pago verifiquen la identidad del usuario mediante, al menos, dos de los siguientes factores; algo que posee (como, por ejemplo, su propio teléfono móvil), algo que conoce (como un pin o una contraseña) y/o algo inherente al usuario (como, por ejemplo, su huella digital o su reconocimiento facial). Es decisión de los bancos elegir qué tipos de factores combinar, pero algunas variantes pueden ser muy engorrosas para el usuario y generar rechazo a la hora realizar una compra. De hecho, desde Aecoc cifran en 15.571 millones de euros el riesgo de pérdidas en ventas por una mala implantación de estos protocolos.

La aplicación de la PSD2 no es opcional. Entonces, ¿cómo garantizar una correcta implementación de estos métodos de seguridad en los pagos sin perder la compra y sin que sea una gran exigencia para el consumidor?

● Estar al loro con los bancos: es importante saber que no depende de los comercios elegir qué factores de doble autenticación establecer, sino que esto es decisión de los bancos. Por eso, es fundamental entender cómo se realiza la autenticación de los pagos en cada caso y poder recurrir a ellos si se reciben quejas por parte de los clientes.

● Factores de fácil aplicación: de cara al futuro inmediato, es clave apostar por aquellas tecnologías que permitan que esta gestión de autenticación sea simple y rápida. En este sentido, es cada vez más habitual la incorporación de métodos relacionados con la biometría, como la huella dactilar, el reconocimiento facial, el escáner de retina o el reconocimiento de voz. Estos métodos son los que mejor recepción tienen gracias a su rápida capacidad de identificación y es hacia donde se están desarrollando las soluciones.

● Priorizar la experiencia del usuario: el objetivo de cualquier venta es poder fidelizar a un nuevo cliente. Para ello, la experiencia de usuario es determinante durante el proceso de pago y se debe priorizar una gestión integral del SCA (Strong Customer Authentication). Para garantizarla, es importante elegir un socio tecnológico que preste un servicio con cobertura global, y que su pasarela de pagos acepte un amplio abanico de métodos de pago.

● Marcar la diferencia: además de cumplir con la PSD2, se debe brindar la protección de los datos de los clientes para evitar cualquier tipo de ciberdelincuencia. Además de la múltiple autenticación, se puede elegir una pasarela de pagos que aporte, por ejemplo, una tecnología con sistema antifraude. Esto ayudará al negocio a marcar la diferencia y evitar posibles complicaciones relacionadas con el robo de datos.

“Para un comercio, una mala implementación de esta normativa es brindar una experiencia de compra frustrante, que no sólo se traduce en una transacción fallida, sino también en una venta perdida. Es importante que desde el banco le puedan explicar de forma clara a los comercios qué opciones de autenticación se les pedirá a los consumidores para verificar su identidad, porque el potencial cliente espera procedimientos seguros y sencillos. Esta medida se supone que debe brindar mayor tranquilidad a los usuarios y no representar un momento de estrés. En este sentido, las pasarelas de pago deben actuar como aliado a la hora de brindar soluciones tecnológicas que le permitan tanto al negocio, como al cliente, cumplir con las normativas vigentes de manera rápida y simple”, sostiene Jordi Nebot, CEO y Cofundador de PaynoPain.